尽管隔夜美联储主席罕见警告,股市估值过高,但似乎并未影响中国科技资产的走势。

今天,港A股的科技板块走高。

其中,半导体继续领涨,设备领域涨势强劲。

长川科技、江丰电子涨20CM涨停,华海清科、南大光电涨超12%,北方华创、立昂微涨停,带动半导体设备ETF易方达(159558)一度封住涨停,收盘涨9.44%,近10日涨超31%。

在多重利好催化下,上游的半导体设备厂商,或有望持续受益。

01

订单不用愁

这多重利好因素,具体有:

技术层面传出重大进展,有消息称有企业在相关的展会上,首次公开相关技术进展,也有企业研发的新一代先进封装设备在工博会斩获双项大奖。

更为重磅的利好,来自今日在杭州举行2025云栖大会。

阿里巴巴集团董事兼首席执行官,阿里云智能集团董事长兼首席执行官吴泳铭表示,大模型是下一代操作系统,而AI云是下一代计算机;目前阿里正积极推进3800亿的AI基础设施建设,并计划追加更大的投入。

更多的AI基础建设投入,就意味着更多的AI芯片需求。更重要的是,阿里加码AI基础设施,很可能会引领其他大厂也做出同样的决策。

这对于半导体,尤其是AI芯片而言,是一个非常重磅的利好。

另外,随着国产替代的深入,国产半导体企业的订单、市占率都在增长趋势中,在一些关键领域,如AI GPU、半导体设备等,表现就更为明显。

近期,多款国产AI芯片(或路线图)发布,如将在2026年Q1推出昇腾950PR芯片,2026年Q4推出昇腾950DT,并在2027-2028年各推出一款升级版昇腾芯片,有望巩固芯片国产替代逻辑,带动国产芯片生产需求。

海外方面,利好消息也不少。

台积电近日宣布,2nm制程价格将上调至少50%,一方面反映了先进制程需求的强劲,另一方面也为全球半导体产业链带来涨价预期;

美光科技周二(23日)盘后公布的上季财报,优于分析师所料,对本季的财测也打败市场预期,随着人工智能(AI)军备竞赛白热化,对硬件设备的需求将刺激自家的先进记忆体芯片销售。

无独有偶,国内也传出存储扩产。

据天眼查APP及企业官方信息显示,长存三期(武汉)集成电路有限责任公司于2025年9月5日正式成立,此举被视为长江存储开启三期扩产,公司计划在2025年将月产能提升至15万片、2026年实现全球NAND市场份额15%,这将带动半导体设备需求。同时,国内AI芯片专用内存HBM的开发和产能建设,亦有望在DRAM领域带动半导体设备需求。

这些消息,也间接促成半导体设备板块走高。

02

业绩高增中

9月以来,半导体及元件(申万二级行业指数)成为本轮大涨行情中最为亮眼的赛道,整体涨幅远超大盘。

这轮行情,呈现出鲜明的“龙头领涨、全链扩散”的特征。

一方面,中芯国际、华虹半导体等晶圆制造龙头,以及北方华创、中微公司等设备厂商股价率先启动,创下阶段性新高;

另一方面,行情迅速蔓延至材料(如沪硅产业、安集科技)、设计(如卓胜微、兆易创新)、封装测试(如长电科技、通富微电)等全产业链环节,形成板块性的虹吸效应。

这种全面开花的局面,清晰地表明市场对国产半导体产业的认知,已经从过去的“主题炒作”转向了基于基本面的“价值发现”。

半导体企业的最新业绩增长数据也表明,国产半导体板块,正从“投入期”迈向“收获期”。

而从上市公司披露的“合同负债”和“在手订单”数据看,主要设备、材料和制造企业的订单已经排产至2026年甚至更久,这使得未来1-2年的业绩增长具有很强的可见性,有效对冲了宏观经济周期的波动。

一定程度上看,国产半导体,尤其是AI芯片相关的细分方向集体爆发,也可以看成海外AI芯片成功路径在中国的复制。

基本路径为:

AI云服务厂商(微软、谷歌、亚马逊、甲骨文+open AI+软银,以及中小厂coreweave等),持续加大AI基础设施的资本开支,然后AI芯片(英伟达为主,AMD、美光、台积电、阿斯麦、ARM等配套企业)订单量持续走高,半导体的业绩预期、估值、股价都出现节节攀升的局面。

不同的是,国内这个路径复制还在进行中,对于相关产业链接下来的表现,可以保持乐观。

03

估值有溢价

当前市场对国产半导体的估值定价,已超越了传统周期性行业的框架,呈现出独特的结构性特征。

其估值支撑主要来源于三个方面:由高增长预期驱动的溢价、由战略地位赋予的溢价,以及由盈利能见度提升带来的估值锚定效应。此外,全球流动性环境的转变,正为这些溢价提供有利的宏观土壤。

具体为:

1、高增长溢价。

中国半导体市场的增长引擎,已从单纯的“市场需求驱动”转变为“市场需求”与“供应链安全”双轮驱动。“国产替代”不再是可选方案,而是成为众多下游企业的刚性需求,这为国内半导体企业开辟了一个不受全球周期波动影响的、确定的增量空间。

2、战略稀缺性溢价。

在复杂的国际经贸环境下,半导体产业的战略属性已与商业属性并重,甚至在某些关键环节更为突出。这使得相关企业的估值中,内含了一层独特的“战略稀缺性溢价”。

对于在设备、材料、EDA工具等“卡脖子”领域实现突破的公司,其价值评估不能仅局限于财务报表上的营收和利润。它们所保障的产业链安全、所支撑的国防现代化与数字经济稳定运行,赋予了其难以量化的战略价值。

3、确定性溢价。

随着政策扶持的具体化和下游客户的主动导入,许多半导体企业的“在手订单”能见度显著延长,甚至可覆盖至未来两到三年。这种清晰的业绩前景,将增长从“宏大叙事”落实为“财务报表上的可预测数字”。

当清晰的业绩指引被不断验证,甚至超预期兑现时,市场会同时上调其盈利预测和估值水平,从而引发股价的“戴维斯双击”。

2025年下半年以来的板块表现,正是业绩确定性与估值提升形成正向循环的典型体现。

除上述结构性因素外,宏观货币环境也构成了重要的催化条件。

美联储货币政策转向宽松的预期,引导全球无风险利率下行,这一变化对国产半导体这类典型的长久期资产尤为有利;宽松的流动性环境会驱使市场风险偏好从保守转向积极,使得资金流向科技成长板块,从而使得半导体等高弹性赛道出现更多估值溢价。

阔别4年之后,重新出手阿里巴巴的木头姐--凯茜·伍德(Catherine Wood)也表达了类似的看法。

9月22日,凯茜·伍德接受了彭博采访,在谈到对中国科技的看法时直言,中国科技公司的估值仅为美国的一半,且在开源软件与电动车产业上的快速迭代让她印象深刻,这种竞争未必是坏事,反而有利于中美双方创新提速。

当然了,高科技行业,特别像半导体设计、半导体设备、半导体代工等行业,研究门槛高,若直接选个股,可能难度大。

相比之下,借助ETF则能有效降低投资的难度与复杂度,正获得越来越资金方的青睐。

最近5日,净流入半导体设备ETF易方达(159558)的资金就达到1.8亿元。

04

结语

综合来看,2025年9月以来A股国产半导体板块的亮眼表现,是政策强力引导、技术实质性突破、业绩拐点显现、估值逻辑重构以及流动性环境友好等多重因素共同作用的必然结果。

虽然产业发展的道路依然漫长,面临的技术挑战和国际竞争压力不容小觑,行业内部的竞争会加剧,分化也可能会成为常态,但基于产业长线价值,那些具备核心技术、卓越管理能力和强大客户壁垒的龙头企业,是有机会穿越周期,持续为投资者创造价值的。

因此,投资于半导体赛道,应着眼于长远,深入产业链研究,甄别真正的硬核公司,也可以多关注对应的半导体指数,以及借道ETF这类投资工具,一键布局赛道里的优质资产。

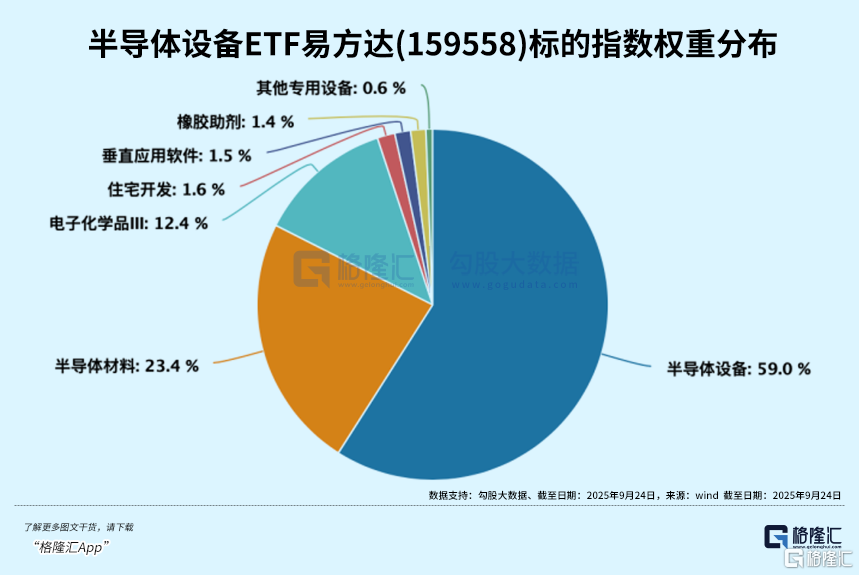

如紧密跟踪中证半导体材料设备指数的半导体设备ETF易方达(159558),其中,半导体设备占比59%,半导体材料占比23.4%,在未来产业趋势中或具备弹性。

此外,该指数覆盖光刻机、蚀刻机、薄膜沉积设备及硅片、光刻胶等关键环节的龙头企业,权重股包括上海微电子、北方华创、沪硅产业、华海清科、长川科技等公司,高度契合国产替代主线。

总体而言,国产半导体处于AI革命、高质量发展、科技自强等时代背景之下,是一条坡长雪厚的黄金赛道。

其投资价值,也会随着AI革命的快速发展,以及我们国家从制造大国迈向科技强国的历史进程,而不断深化和彰显。

当中的价值发现之旅,或许才刚刚开始。(全文完)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论