2025年,港股创新药板块迎来集体大狂欢,五个月内翻倍个股超20家。然而,3月刚上市的创新药企维昇药业却持续低迷,短短两个多月股价大跌30%,市值蒸发超20亿港元。

头顶港股“生长发育第一股”光环的维昇药业,为何遭资本市场用脚投票?

01

13亿亏损零营收

2022年11月,刚创立四年的维昇药业首次向港交所发起上市冲击,却铩羽而归。此后,公司又于2023年8月、2024年3月、2024年9月三度递表,终于在2025年3月成功挂牌上市。

此次可谓是“流血上市”,IPO估值较2021年B轮融资估值足足低了近20%。上市后,公司同样遭二级市场抛售,市值很快跌去三成。要知道,这还是在港股新股市场异常亢奋的背景下发生的——截至6月3日,2025年港股累计融资773亿港元,同比骤升720%,破发率创多年新低至28.6%,且28家新股平均涨幅超20%。

可见,港股市场对维昇药业兴趣寥寥,用真金白银表达了对其未来盈利潜力与空间的悲观态度。

目前,维昇药业旗下最重磅产品为隆培促生长素,已完成三期临床,其上市许可申请已于2024年3月获国家药监局受理,预计在2025年将获准上市。这款主治儿童生长激素缺乏症的产品,可帮助儿童长高,竞争对手包括长期垄断市场的长春高新。

公司另有两款在研产品——帕罗培特立帕肽、那韦培肽,分别针对甲状旁腺功能减退症、软骨发育不全症,处于三期、二期临床阶段。

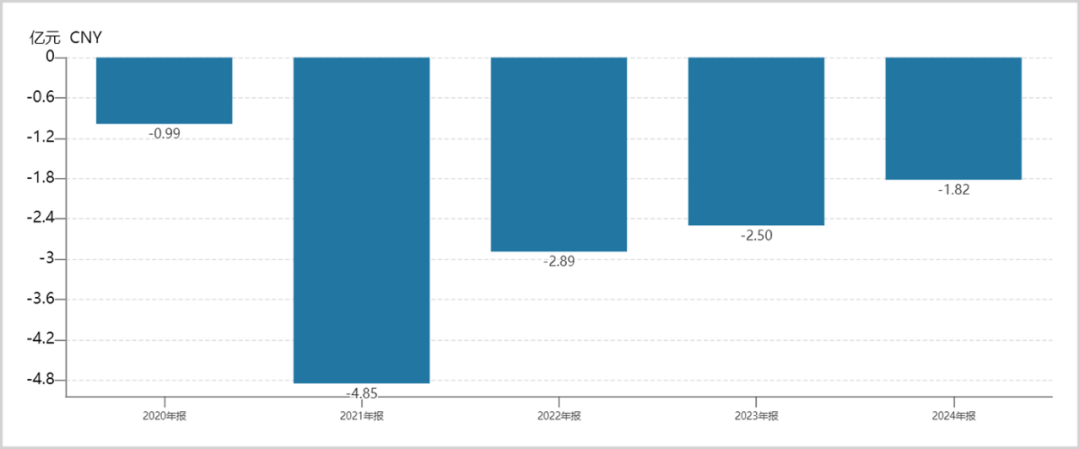

创立六年多来,维昇药业至今尚无任何商业化产品上市,其商业化能力及渠道建设能力仍是未知数。财报显示,公司近四年营收均为0,这在包容度较高的港股市场也较为罕见。

没有收入来源,每年却有各项支出,公司自然年年亏损,五年累计亏损达13亿元。与此同时,公司经营、投资现金流均持续为负,偿债压力也与日俱增。

▲维昇药业历年净利润表现,来源:Wind

公司账上现金持续减少,截至2024年末仅剩2亿元,若未能如期上市,有机构预测仅能支撑公司约一年时间。这足见维昇药业上市的紧迫性。

当然,成功上市后,维昇药业并非高枕无忧,未来经营挑战接踵而至。

02

独立性堪忧

维昇药业总部位于苏州,并在全国多地设有分支机构,看似是一家中国本土创新药企。但仔细深挖后发现,维昇药业更像是丹麦生物制药巨头Ascendis Pharma(ASND)为开辟中国市场而设立的代理运营公司。

从股权结构上看,维昇药业在B轮融资引入了奥博资本、红杉中国等外部投资人,且港股上市后让渡了部分股份,但两家创始股东Ascendis Pharma、Vivo Capital合计持股比例仍超过70%。

从产品管线上看,维昇药业旗下三大产品均来源于Ascendis Pharma的外部授权。其中,隆培促生长素技术路线与国内其他众多竞争对手不一致。

简单来讲,多数长效生长激素产品是永久给激素分子装个“拖车”,增大体积让它缓慢生效,以实现刺激儿童生长的目的。但隆培促生长素另辟蹊径,依靠连接技术(TransCon),先把激素临时挂在一个“惰性小挂件”上,形成不生效的前药。注射前药后,挂件自动慢慢脱落,逐步释放原始状态的生长激素发挥作用。

这项TransCon技术同样来源于大股东。据三期临床数据显示,隆培促生长素年化生长速率为10.66厘米/年,同期生长激素日制剂组为9.75厘米/年。但长春高新旗下“金赛增”长效水针年化生长速率达13.41厘米/年,治疗3年后平均年生长速率仍有8.5厘米。

从生产环节看,维昇药业依赖外部合作商。2023年12月,维昇药业与药明生物签订协议,后者作为接收点参与大股东技术转移,最终完成隆培促生长素药物原液的本地商业化供应,预计于2028年实现。

可见,不管是从股权结构、产品来源、技术支撑还是生产环节,维昇药业都并非具备独立研发与制造能力的医药企业,其核心职责更可能是在隆培促生长素内地获批后承担商业化销售工作。

正因为业务角色有限,维昇药业最新员工仅52人(2022年为110人),却支撑着当前50多亿港元的市值。这也引发了外界质疑其业务独立性不足,进而影响市场信心。

03

后来者难居上

维昇药业首个商业化产品无疑是隆培促生长素,尽管其覆盖的儿童患者基数庞大,按理讲应该存在不小市场机会,但面对已上市或潜在上市的竞争对手,想要获取足够利润空间恐怕并不容易。

长春高新旗下“金赛增”早在2014年就获准在中国大陆上市,已独享市场超十年。2024年,该品牌粉针及短效水针收入约70多亿元,长效水针收入约30多亿元。

“金赛增”成品成熟,经过市场长期验证,公立、私立渠道建设完善,在消费者中品牌认知度高。凭借十年多的先发优势,即便隆培促生长素获批上市,短期内也难以撼动“金赛增”的绝对龙头地位。

此外,与隆培促生长素处于同期申报上市阶段的竞品,还包括诺和诺德旗下帕西生长素、特宝生物旗下怡培生长激素。不仅如此,天境生物、优诺金、JCR Pharma、安科生物、Hanmi Pharma等企业的相关产品处于二期或三期临床阶段,将成为未来潜在商业对手。

▲全球长效生长激素开发进展,来源:医药魔方

在这个超百亿规模的生长激素赛道,随着更多产品获批,市场竞争将愈发激烈,客单价大概率趋于下行。其中,隆培促生长素疗效相比金赛长效水针仍有一些差距,其市场竞争力还得打上一个问号。

另一方面,未来长效生长激素面临纳入集中带量采购的重大风险。目前,粉针、短效生长激素因国产与外资品牌众多(包括金赛药业、安科生物、联合赛尔、科兴药业、诺和诺德等),已经历了多轮集采。

2022年3月,广东联盟已启动短效生长激素集采,金赛药业、联合赛尔粉针产品较最高有效申报价降幅分别达52.5%、29%。此外,浙江、河南、河北、福建等省份也陆续开展短效针剂集采,降价幅度普遍较大。

随着粉针、短效水针剂集采范围扩大,长效生长激素年治疗费用也面临下行压力。目前国内仅有长春金赛长效生长激素在售,其他竞品尚未上市,暂不满足国采条件,但后续更多产品上市后,纳入集采的可能性恐怕不小。

在集采背景下,“以量补价”往往难以实现,企业利润空间会被显著压缩。从2022年起,长春高新营收、归母净利润增速持续下滑,2024年净利润骤降43%,2025年一季度继续骤降45%,这也是其股价暴跌80%的重要原因。

安科生物面临同样的困境,业绩与股价也一蹶不振。

有了前车之鉴,港股市场对维昇药业隆培促生长素的盈利空间预期有限,二级市场自然缺乏高估值基础,这也是其IPO估值较B轮大幅下滑的重要因素。

当然,维昇药业另外两大管线均处于临床试验阶段,需持续投入资金且面临失败风险,市场也难以给予估值溢价。

总之,维昇药业至今零收入、年年亏损,核心产品隆培促生长素未来面临激烈市场竞争与潜在集采风险,且没有其他资本新故事,被港股市场冷落并不意外,50多亿港元的市值或许并不低估。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论