刚刚卸任伯克希尔·哈撒韦首席执行官的“股神”沃伦·巴菲特再抛重磅言论。

当地时间1月14日,巴菲特在谈及人工智能风险时,直接将其与“核武器”相提并论。

面对创纪录的现金储备,他直言“现金是一种糟糕的长期资产”,但2025年没有足够大的、价格合理的投资机会。

AI风险=核武器?

在这场两小时的特别节目中,巴菲特直言不讳地指出,即便是AI领域最顶尖的人才,也无法预判这项技术的未来走向。

“要是你是哥伦布,说自己不知前路何方倒也无妨,毕竟大不了掉头返航;但如今,AI‘精灵’已经逃出了魔瓶,覆水难收。”

他将AI行业领军者对技术走向的茫然无措,比作二战期间爱因斯坦谈及原子弹研发时的评价:“它改变了世界上的一切,唯独没有改变人类的思维方式。”

事实上,这并非巴菲特首次警示AI风险。

早在2024年5月的伯克希尔年度股东大会上,他就曾明确表示,人工智能“蕴藏着巨大的向善潜力,但同时也具备极大的作恶风险”。

对于AI的谨慎与防范,也贯穿在巴菲特的投资原则中。

从伯希克尔的商业版图来看,旗下囊括GEICO、BNSF以及Dairy Queen、Fruit of the Loom等企业,主要聚焦于保险、能源、消费等传统优势领域。

但这也并不意味着巴菲特对AI技术全盘否定。

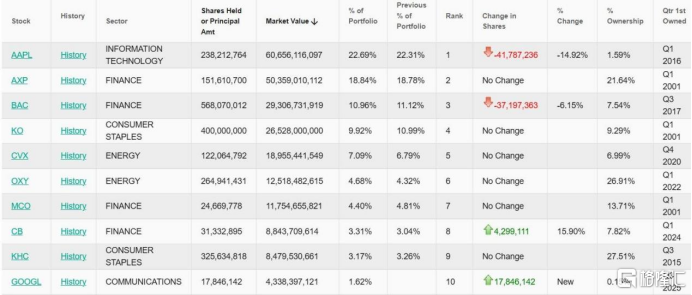

据伯克希尔第三季度13F报告显示,截至2025年第三季度末,苹果仍然是其第一大持仓,持仓市值约为606.6亿美元。

与此同时,伯克希尔还新建仓1780万股谷歌母公司Alphabet的A类股票,使之一跃成为其第十大持仓股票。

后巴菲特时代

就在巴菲特警示AI风险的同时,伯克希尔正面临着前所未有的资本配置难题。

报告显示,截至2025年第三季度末,公司现金及现金等价物储备飙升至创纪录的3817亿美元,创下历史新高。

但与之形成鲜明对比的是,2025年全年,巴菲特都未能找到规模足够大、价格符合估值逻辑的“大象级”收购标的。

巴菲特直言“问题出在外部环境”。

即便到了卸任前夕,他仍随时愿意敲定大额交易,但市场中符合伯克希尔估值标准的优质资产寥寥无几。

2025年10月,伯克希尔以97亿美元收购西方石油旗下奥克西化工,这已是自2022年116亿美元收购阿勒格尼保险公司以来,集团达成的最大一笔收购案,但相较于3817亿的现金储备,仍显杯水车薪。

巨额现金的积累,主要源于巴菲特大举减持两大重仓股:苹果与美国银行。

巴菲特并不愿意手握如此巨额现金,他长期警示“现金是糟糕的长期资产”,但同时也坚持必须持有充足储备以应对未知市场冲击。

“现金在一定规模下是必需品,但它绝非优质资产,就像氧气一样,平日里维系成本低廉,可一旦在关键时刻耗尽,后果将是灾难性的。”

值得注意的是,目前,伯克希尔还面临着领导层更迭带来的严峻挑战。

2026年1月1日,阿贝尔正式接任CEO,伯克希尔进入后巴菲特时代。

安联财富管理首席经济学家布莱恩・雅各布森指出,“很难想象,未来伯克希尔还能拥有这般如追星般的拥趸群体。”

不过,长期以来,巴菲特的名字早已与伯克希尔深度绑定,可以说,他早已为公司的权力交接做好了万全准备。

面对外部质疑,巴菲特强调,“一切都不会改变,我会到场参会,只是不再登台发言,而是坐在董事席位区。”

对于伯克希尔的未来,巴菲特本人更是充满了信心。

他认为,放眼全球企业,伯克希尔在百年后依然屹立的概率,比任何一家都要高。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论